🌅 L'offensive d'OpenAI

France, Chine, Russie, et Bourseko

Bonjour,

Vous avez manqué nos premiers lives ?

Ils sont disponibles dès maintenant sur notre chaîne Youtube !

Lors du premier live, nous avions discuté de pourquoi je préfère les actions aux ETF, et nous avons analysé une première entreprise : Google.

Le second live, diffusé mardi dernier, traite de l’importance de l’indépendance de la banque centrale (et comment Trump tente de la déstabiliser), ainsi qu’une analyse de l’entreprise française GTT.

On espère que le format vous plaira, et on a hâte d’avoir vos retours !

À LA CARTE

🇫🇷 Ça se précise…

🇨🇳 Pékin n’a pas dit son dernier mot

🇷🇺 Ça sent le roussi

🤖 Un nouveau business model ?

☕️ 14 small caps à découvrir, avec Bourseko

⏱️ Temps de dégustation : 6 minutes

LES EXPRESSOS

IMPORTANT

🇫🇷 Ça se précise…

Le gouvernement sort l'artillerie lourde pour 2026, et Amélie de Montchalin a enfin levé le voile sur le fameux plan fiscal tant attendu.

L'addition est salée : 9,9 milliards d'euros de "justice fiscale et sociale" au programme. Les plus fortunés trinquent en premier avec 2 milliards d'euros via l'élargissement de la contribution sur les hauts revenus.

3,4 milliards récupérés en chassant les dispositifs "obsolètes" et en rabotant de 10% les niches trop généreuses.

Seuls rescapés : la garde d'enfants et l'aide aux personnes âgées.

Guerre à la fraude : 2,3 milliards dans le collimateur, des arrêts maladie bidons aux détournements de MaPrimeRénov'.

🇨🇳 Pékin n’a pas dit son dernier mot

Pékin sort l'artillerie lourde pour s'inviter dans un méga-deal portuaire de 23 milliards de dollars.

Les faits : BlackRock et Mediterranean Shipping négocient depuis mars le rachat de plus de 40 ports mondiaux, dont deux stratégiques du canal de Panama.

Problème ?

La Chine exige que son champion Cosco devienne partenaire à égalité !

Pas de Cosco dans l'accord = blocage total par Pékin. Une stratégie qui rappelle 2014, quand la Chine avait déjà torpillé une alliance maritime occidentale.

Cette offensive intervient alors que Trump menace de reprendre le contrôle du canal. Date limite des négociations exclusives : 27 juillet.

INTÉRESSANT

🇷🇺 Ça sent le roussi

Les dirigeants des plus importantes banques russes se préparent discrètement au pire : solliciter l'aide de l'État si leurs créances douteuses continuent leur envolée spectaculaire.

Officiellement, tout roule : seulement 4% de créances de mauvaise qualité chez les entreprises et 10,5% pour les particuliers. Mais dans les salles de conseil, c'est une tout autre mélodie ! Les banquiers scrutent leurs livres de comptes avec inquiétude, conscients que la réalité dépasse largement ces statistiques flatteuses.

Le taux directeur stratosphérique de 20% - du jamais vu depuis des années - étouffe littéralement l'économie.

Face à cette tempête qui se dessine, Elvira Nabiullina, la gouverneure de la Banque centrale, joue la carte de l'apaisement. Son atout maître ? Un matelas de sécurité de 8 000 milliards de roubles (environ 102 milliards de dollars). "Ces préoccupations sont absolument infondées", explique-t-elle.

Rappel : en 2017, Moscou avait déjà sorti le chéquier pour sauver trois mastodontes bancaires avec 1 000 milliards de roubles.

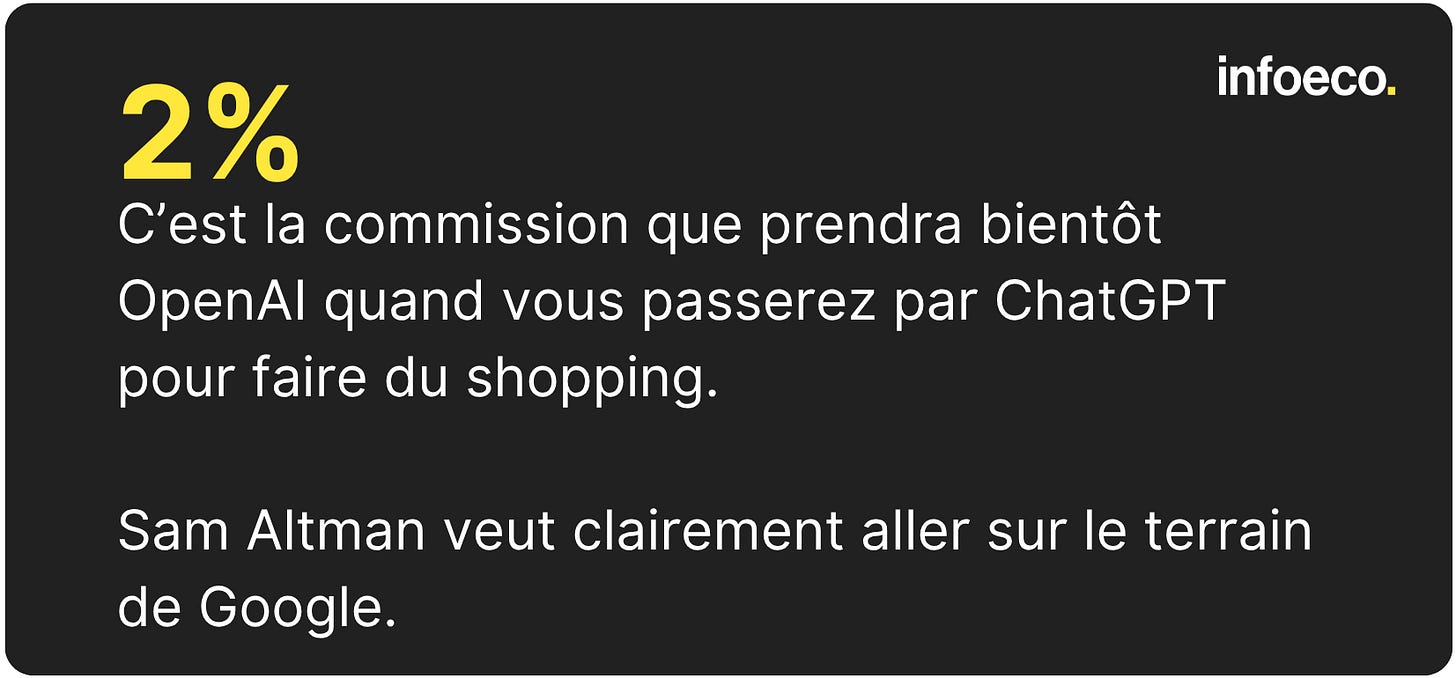

🤖 Un nouveau business model ?

OpenAI s'apprête à transformer son chatbot en véritable plateforme e-commerce. L’entreprise valorisée 300 milliards de dollars prévoit de prélever une commission sur les achats réalisés directement via son interface.

Le plan ? Intégrer un système de paiement complet qui éviterait aux utilisateurs de quitter ChatGPT pour finaliser leurs achats. Fini les simples redirections vers les sites marchands ! En partenariat avec Shopify, OpenAI développe actuellement cette fonctionnalité.

Cette stratégie marque un tournant majeur pour l'entreprise, qui cherche à diversifier ses revenus au-delà des simples abonnements premium. Sam Altman évoquait récemment une commission d'environ 2% sur les ventes.

L'enjeu ? Monétiser enfin les utilisateurs gratuits tout en défiant Google sur son propre terrain.

14 small caps à découvrir, avec Bourseko

Aujourd’hui, nous vous proposons un article en collaboration avec l’excellent Bourseko, un club d’investisseurs géré par Xavier Delmas, Abdallah Benmansour et Loris Dalleau.

Nous vous encourageons vivement à suivre leur travail extrêmement qualitatif, en vous abonnant à leur newsletter via le bouton ci-dessous 👇🏼

Ils nous présentent aujourd’hui 14 entreprises “small caps” (c’est-à-dire des petites capitalisations boursières) qualitatives.

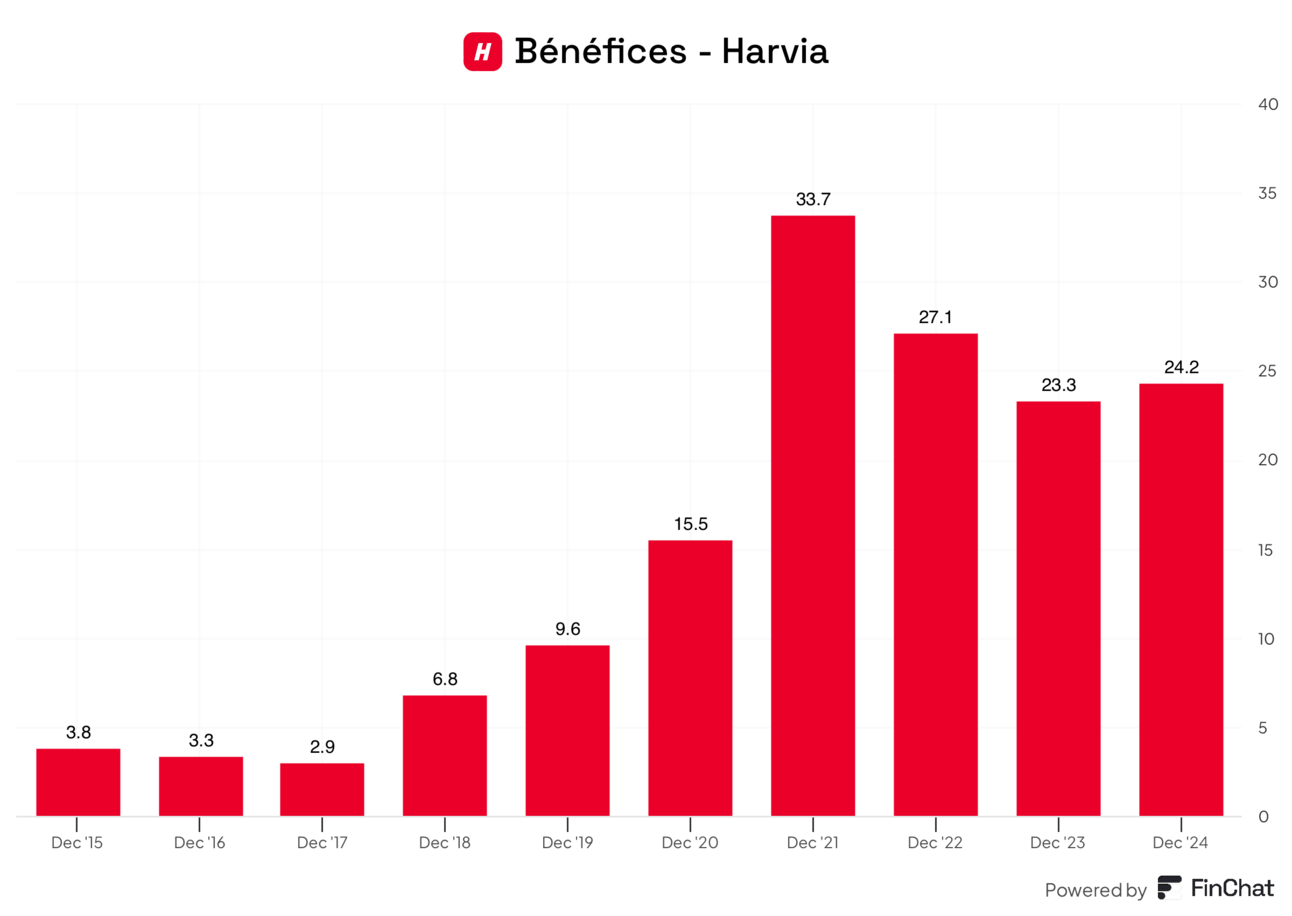

1 - Harvia 🇫🇮

Harvia, leader mondial des solutions de sauna qui propose une gamme complète de produits incluant des saunas, chauffages et équipements de spa.

Actuellement, la demande croissante pour des solutions de bien-être à domicile, amplifiée par les tendances post-pandémiques et l’essor du marché du wellness aux États-Unis, stimule la croissance de Harvia. Cette dynamique renforce son positionnement stratégique sur un marché en expansion, tout en consolidant son statut d’entreprise défensive, résiliente face aux fluctuations économiques grâce à la stabilité de la demande pour ses produits haut de gamme.

Croissance des bénéfices - 22.4% par an (10 ans)

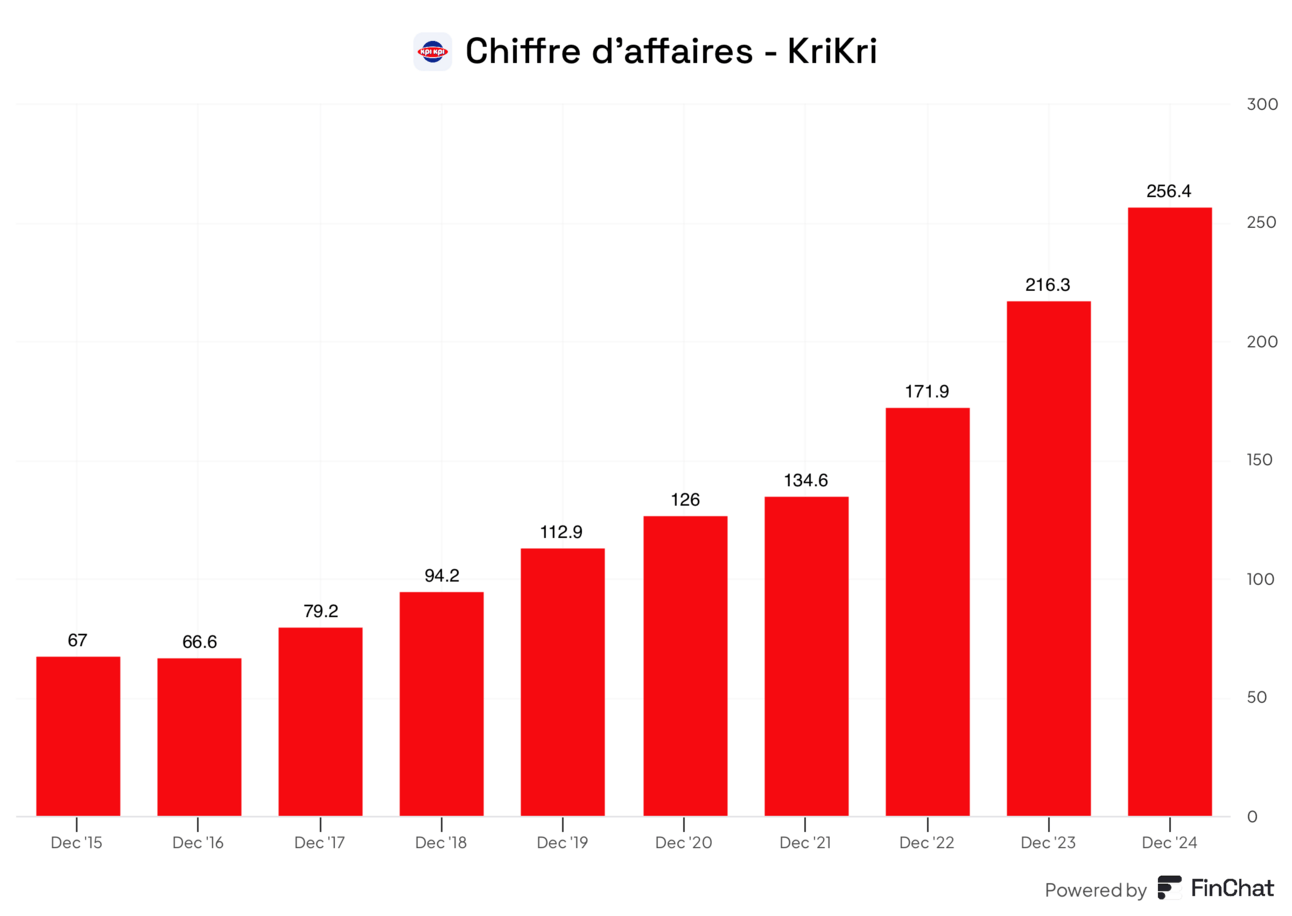

2 - Kri Kri 🇬🇷

Si vous aimez les yaourts grecs, vous devriez vous intéresser à Kri Kri, un groupe laitier grec fondé à Serrès qui fabrique surtout des yaourts égouttés, des yaourts protéinés et des crèmes glacées. Le segment yaourt représente près de 80% du chiffre d’affaires et porté par le succès mondial du yaourt grec.

L’entreprise a construit un réseau de partenaire à l’international en marque distributeur qui permettent à l’entreprise de faire plus de 60% à l’international.

Nous apprécions le modèle économique de Kri Kri, qui combine :

une base récurrente de volumes via les contrats de marques distributeurs,

un positionnement premium sur des niches à forte valeur ajoutée

Cette formule permet de dégager des marges opérationnelles de l’ordre de 13-14 % et un ROIC soutenu, autour de 18 % depuis 5 ans. Kri Kri nous apparaît comme une valeur défensive de croissance capable de continuer à générer une performance durable malgré les incertitudes macroéconomiques.

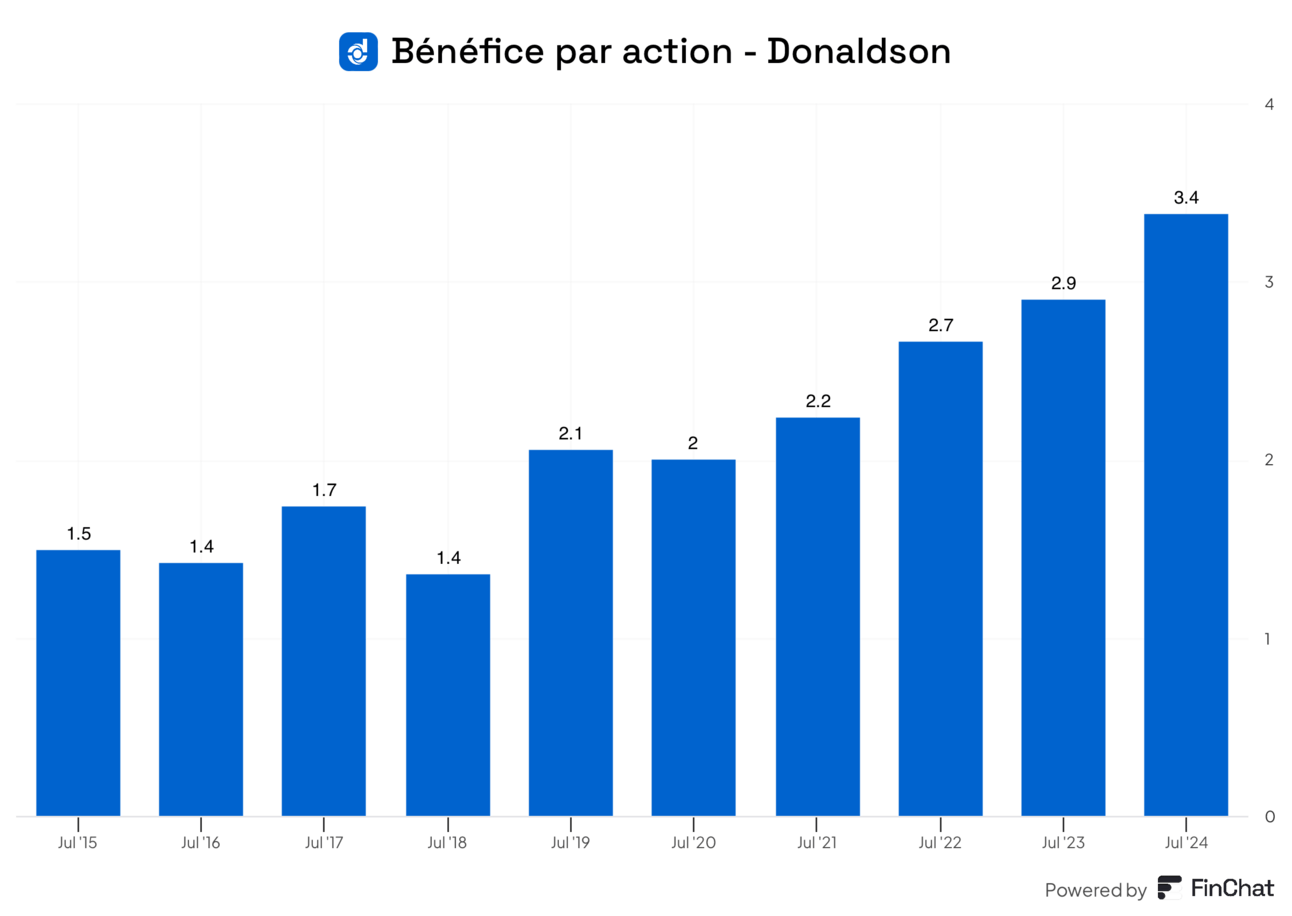

3 - Donaldson 🇺🇸

Donaldson est un groupe qui propose des solutions de filtration industrielle, mobile et dans les sciences de la vie, desservant des secteurs variés tels que l’aéronautique, l’automobile et la biotechnologie.

Nous apprécions le business model de Donaldson qui repose sur une forte récurrence des revenus (66 % en après-vente) et un positionnement stratégique de type « razor-blade » où les marges élevées des pièces de rechange assurent une stabilité financière.

Clairement, la demande croissante pour des solutions de filtration, stimulée par des réglementations environnementales strictes et la relocalisation industrielle aux États-Unis, renforce sa position sur le marché. Avec un retour sur capital investi constant de 25% sur cinq ans, Donaldson nous prouve qu’elle reste une entreprise plutôt défensive, capable de générer une croissance durable face aux incertitudes économiques.

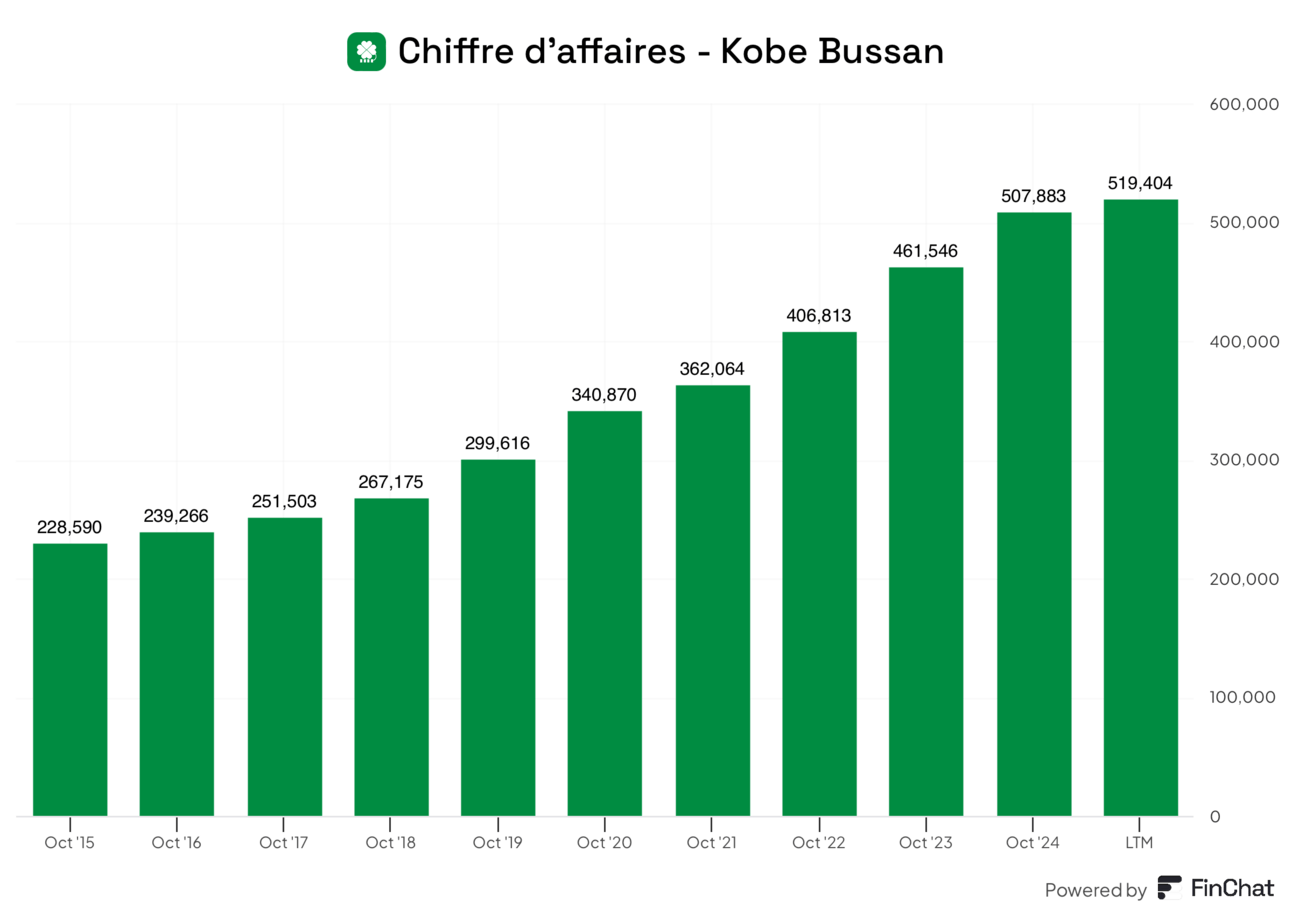

4 - Kobe Bussan 🇯🇵

Kobe Bussan, leader japonais de la distribution alimentaire à bas prix, opère un écosystème intégré centré sur ses supermarchés Gyomu Super, avec une forte présence dans tout le pays, offrant des produits alimentaires de qualité professionnelle à des prix compétitifs.

Kobe Bussan tire parti de son modèle économique basé sur une intégration verticale de la production et de la distribution, en détenant aussi des chaines de restaurants, ce qui lui permet d’atteindre de plus en plus de clients particuliers à la recherche des meilleurs prix.

Pour ceux qui souhaitent investir en Asie, c’est un dossier qui est intéressant à suivre 👀

Croissance du chiffre d’affaires - 9.3% par an (10 ans)

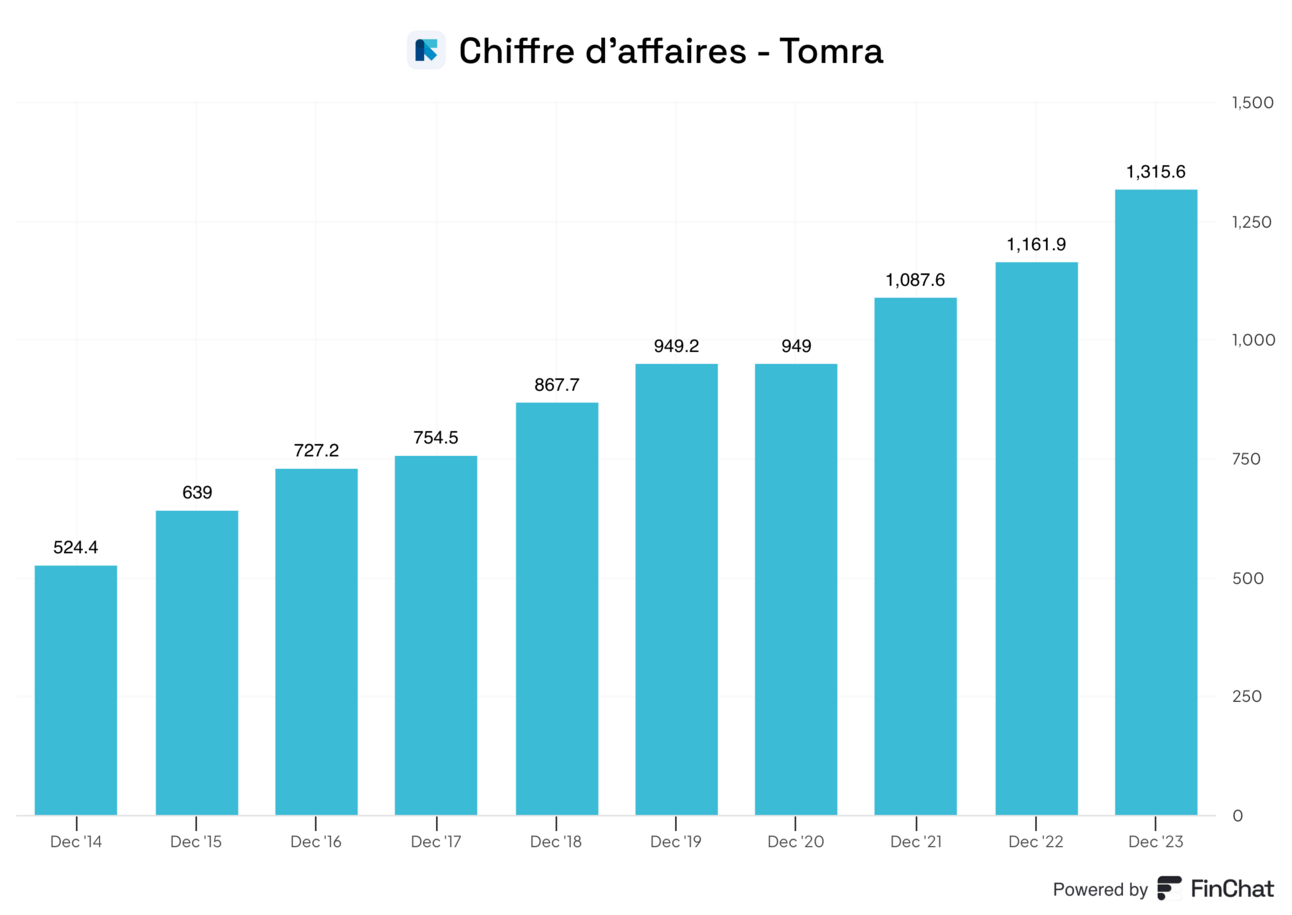

5 - Tomra 🇳🇴

Tomra est un leader dans la conception et la fabrication de solutions de machines de collecte et de recyclage automatisées.

Tomra offre des solutions qui favorisent l'économie circulaire en utilisant des systèmes de collecte et de tri avancés, avec une forte demande de la part des clients qui cherchent à valoriser leurs déchets.

Clairement, pour les années à venir, Tomra offre aux investisseurs une exposition directe à la transition vers une économie circulaire, portée par une demande croissante pour des solutions innovantes de recyclage et de gestion des ressources, soutenue par des réglementations environnementales strictes, comme le système de consigne lancé en Autriche en janvier 2025 et les initiatives similaires adoptées dans 13 pays européens.

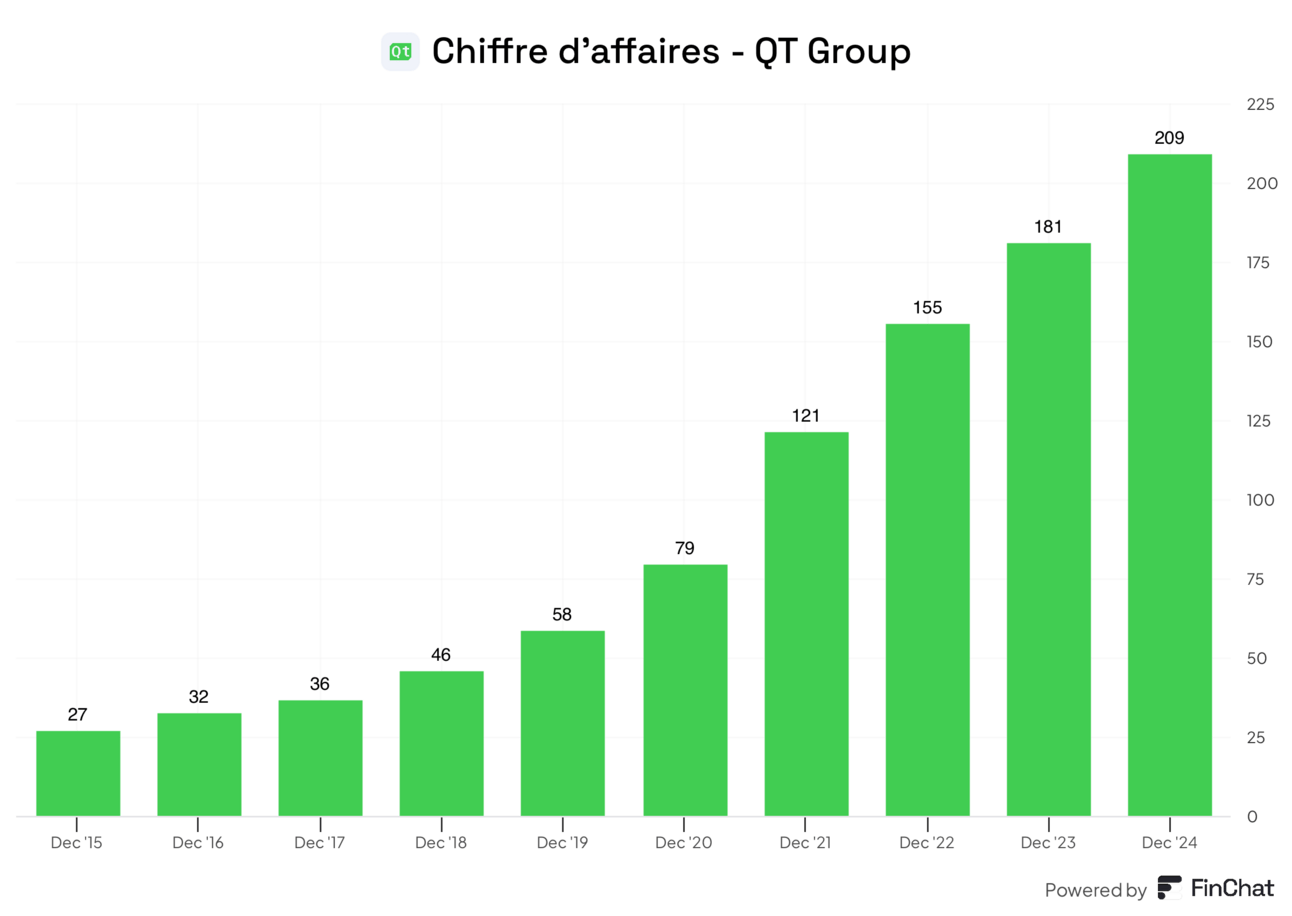

6 - QT Group 🇫🇮

QT Group est une entreprise finlandaise spécialisée dans le développement de logiciels pour les entreprises. L’entreprise est notamment présente dans des applications qui nécessitent des interfaces utilisateur sophistiquées, ce qui en fait un choix logique dans des secteurs comme l'automobile, l'électronique, et l'industrie médicale.

Croissance du chiffre d’affaires - 25.5% par an (10 ans)

QT Group couvre chaque étape du processus de développement : la conception de l'interface utilisateur, le développement logiciel à la gestion de la qualité ou le déploiement.

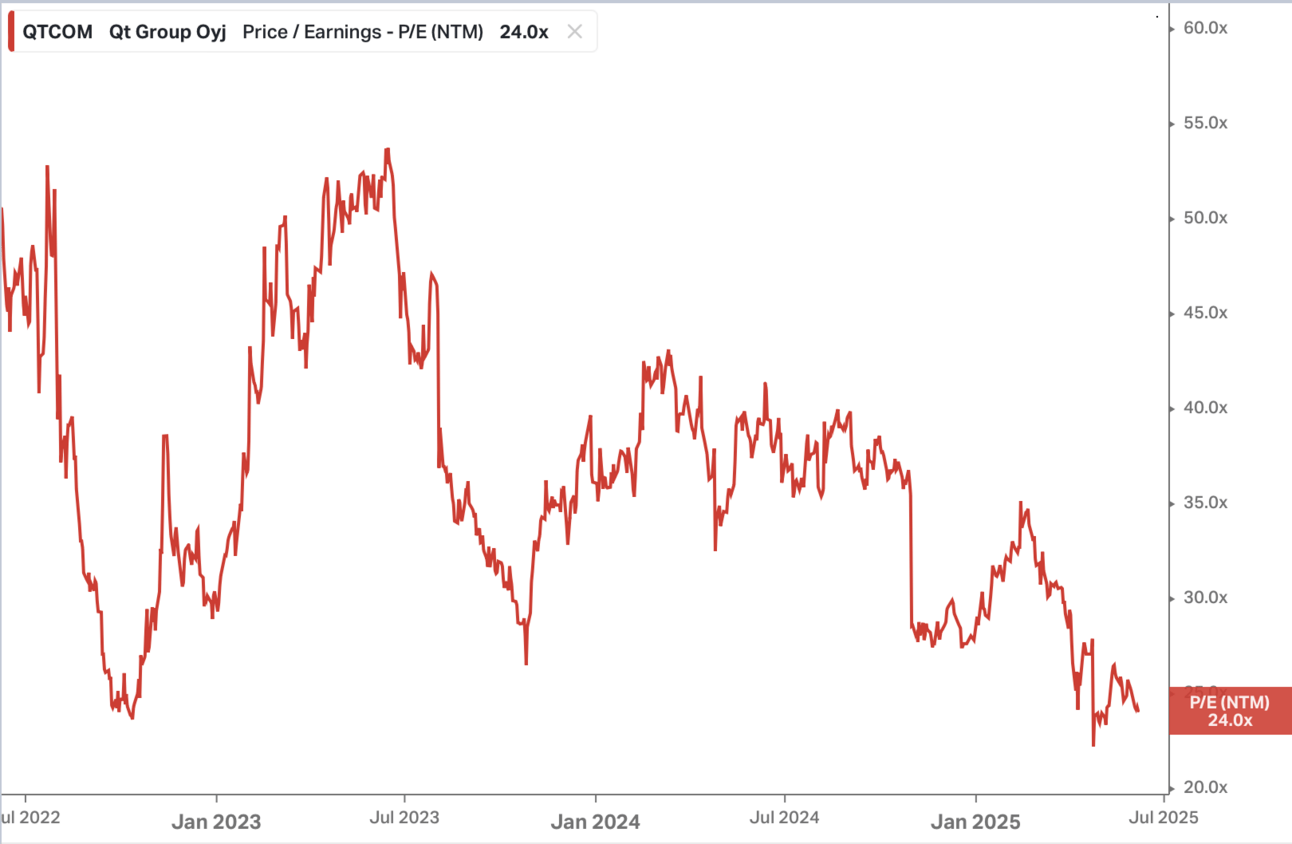

Clairement, la valorisation élevée était un frein pour nous sur le dossier, depuis quelque temps, le dossier est revenu sur des niveaux bien plus correct, ce qui fait qu’on le suit de nouveau de plus près. 👇

PER - QT Group

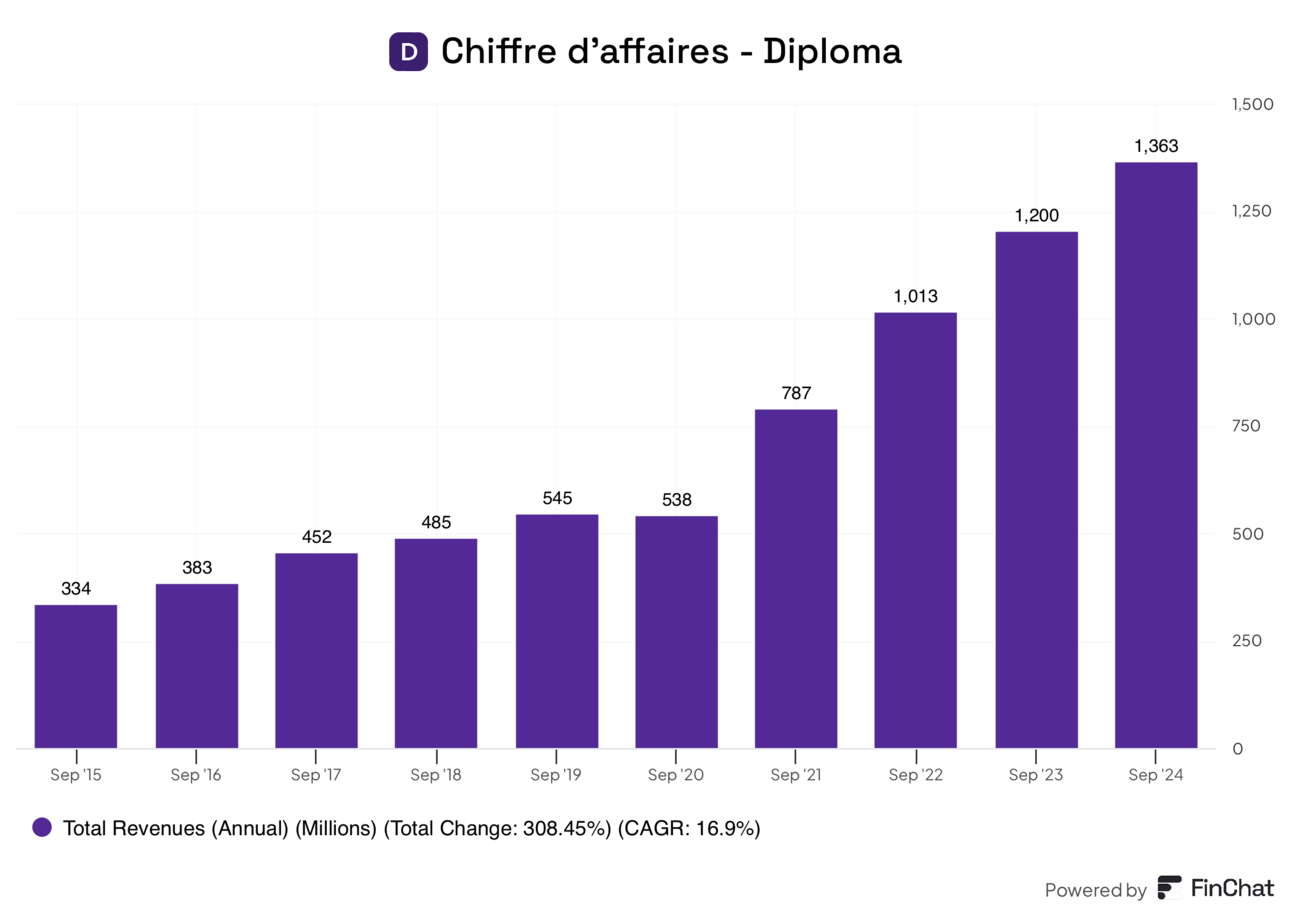

7 - Diploma 🇬🇧

Diploma fournit des composants, des consommables et des solutions sur mesure pour des secteurs variés tels que l’industrie, la santé et l’aéronautique.

Le groupe profite d’un business model basé sur des acquisitions stratégiques et une forte récurrence des revenus, répondant à une demande croissante pour des solutions techniques spécialisées.

Avec une croissance organique soutenue (environ 7 % par an en moyenne) et une stratégie axée sur des marges élevées (marge d’EBITDA environ 20 % en 2024), Diploma renforce au fil des années sa position sur des marchés à forte valeur ajoutée.

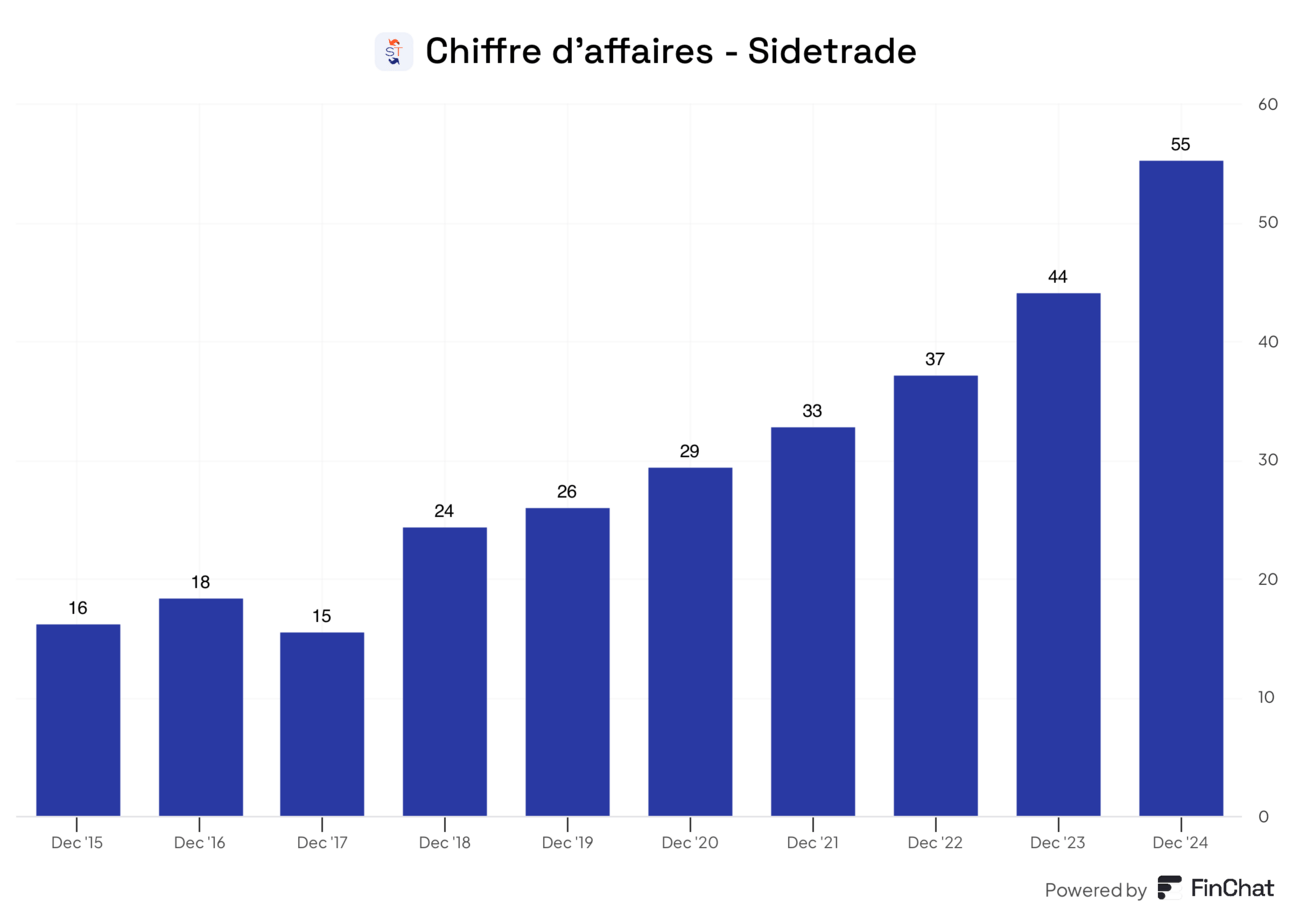

8 - Sidetrade 🇫🇷

Sidetrade est un spécialiste des applications SaaS Order-to-Cash propulsées par l’IA, pour optimiser la gestion du cycle de facturation à l’encaissement, principalement en Europe et en Amérique du Nord.

Grâce à son positionnement, Sidetrade bénéficie d’une forte récurrence des revenus (90% issus d’abonnements SaaS) et d’une croissance robuste, avec une augmentation de 26 % de son chiffre d’affaires en 2024, atteignant 55 millions € et une marge opérationnelle à 15% qui continue à progresser.

À l’image d’Esker, qui représentait une belle opportunité avant son retrait de la cote, nous estimons que Sidetrade conserve un fort potentiel de valorisation, notamment à travers une éventuelle sortie de cotation par un acteur du non-coté.

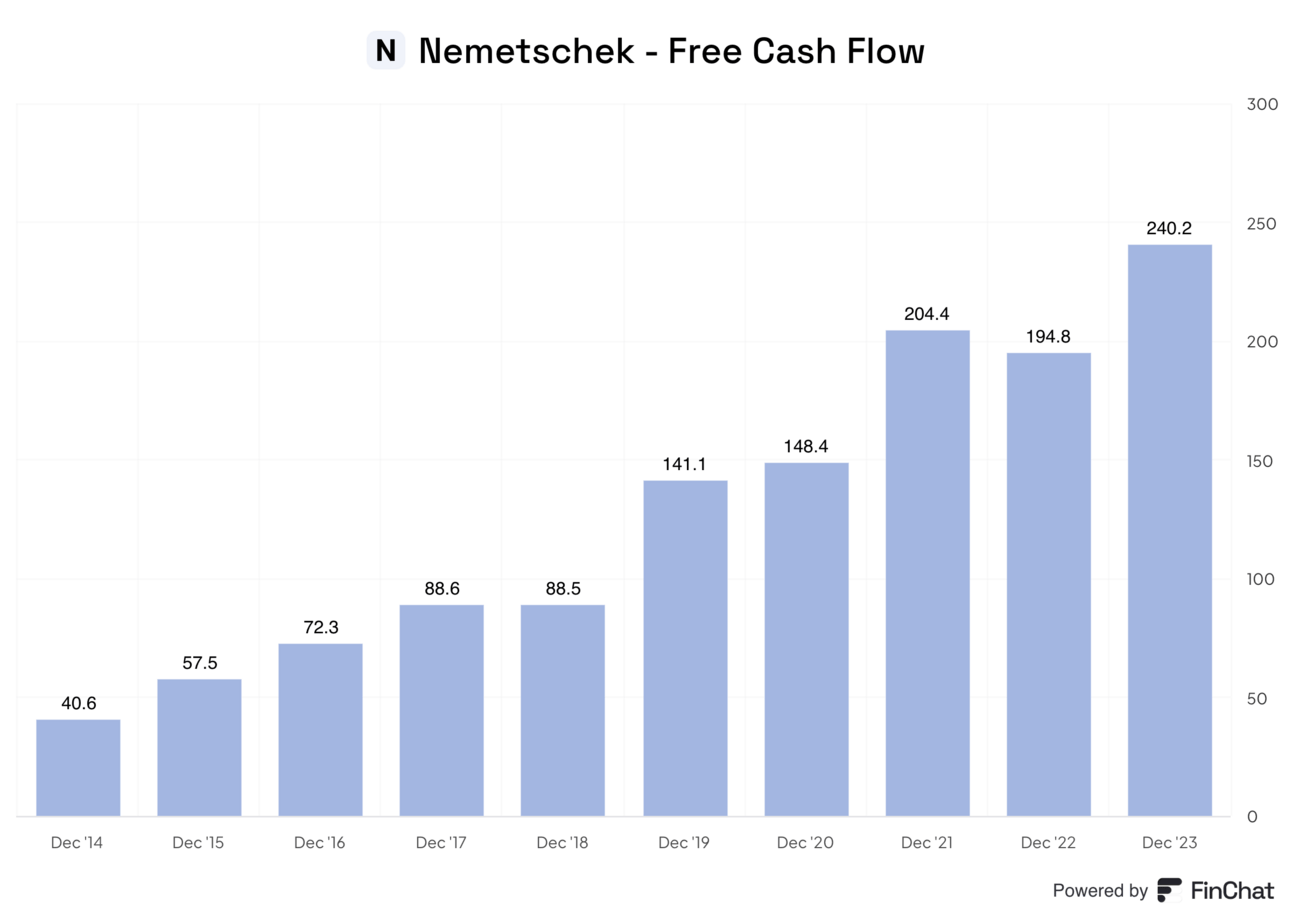

9 - Nemetschek 🇩🇪

Nemetschek est une entreprise familiale allemande spécialisée dans les logiciels pour l'architecture, l'ingénierie, la construction et la gestion des opérations.

Nemetschek offre une gamme complète de solutions logicielles qui facilitent le travail collaboratif et améliorent l'efficacité dans la création, la construction et la gestion de projets de bâtiments et d'infrastructures.

Bien que sa valorisation soit relativement élevée, il reste intéressant de suivre ce dossier en cas de forte correction sur les prochains trimestres. D’ailleurs, nous le suivons dans le Club comme dans cet article de janvier.

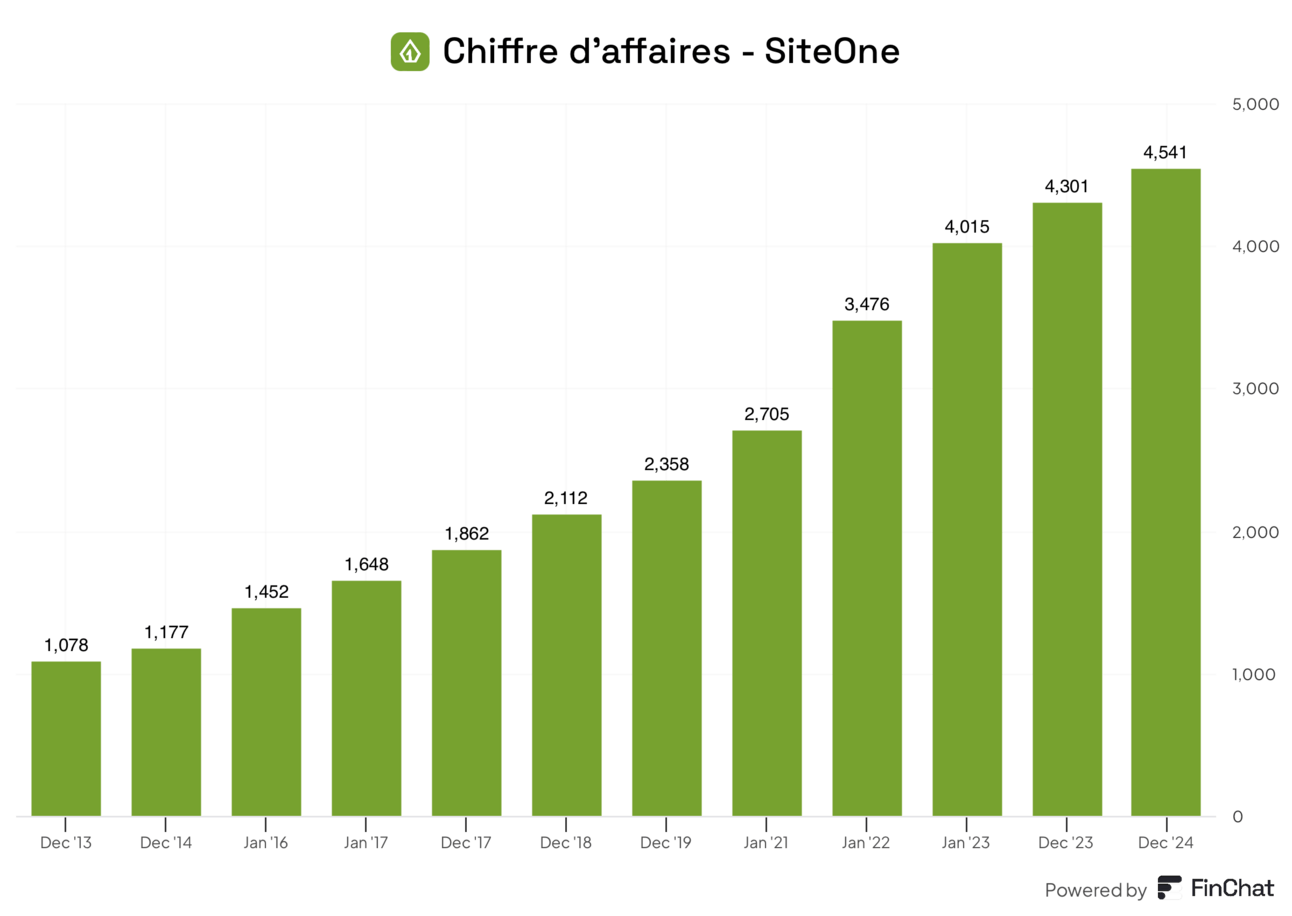

10 - SiteOne Landscape 🇺🇸

SiteOne Landscape est le leader américain de la distribution en gros de fournitures pour l’aménagement paysager, opérant un vaste réseau de plus de 690 magasins à travers tous les États-Unis et une partie importante au Canada, proposant plus de 170 000 produits, incluant irrigation, engrais, produits de contrôle, aménagements paysagers ou encore des accessoires d’éclairage et pépinières.

Croissance du chiffre d’affaires - 14.0% par an (10 ans)

SiteOne profite de la fracturation du marché pour continuer à prendre des parts de marché grâce à des acquisitions ciblées et d’une demande soutenue pour ses produits, portée par l’essor des projets d’aménagement paysager résidentiels et commerciaux.

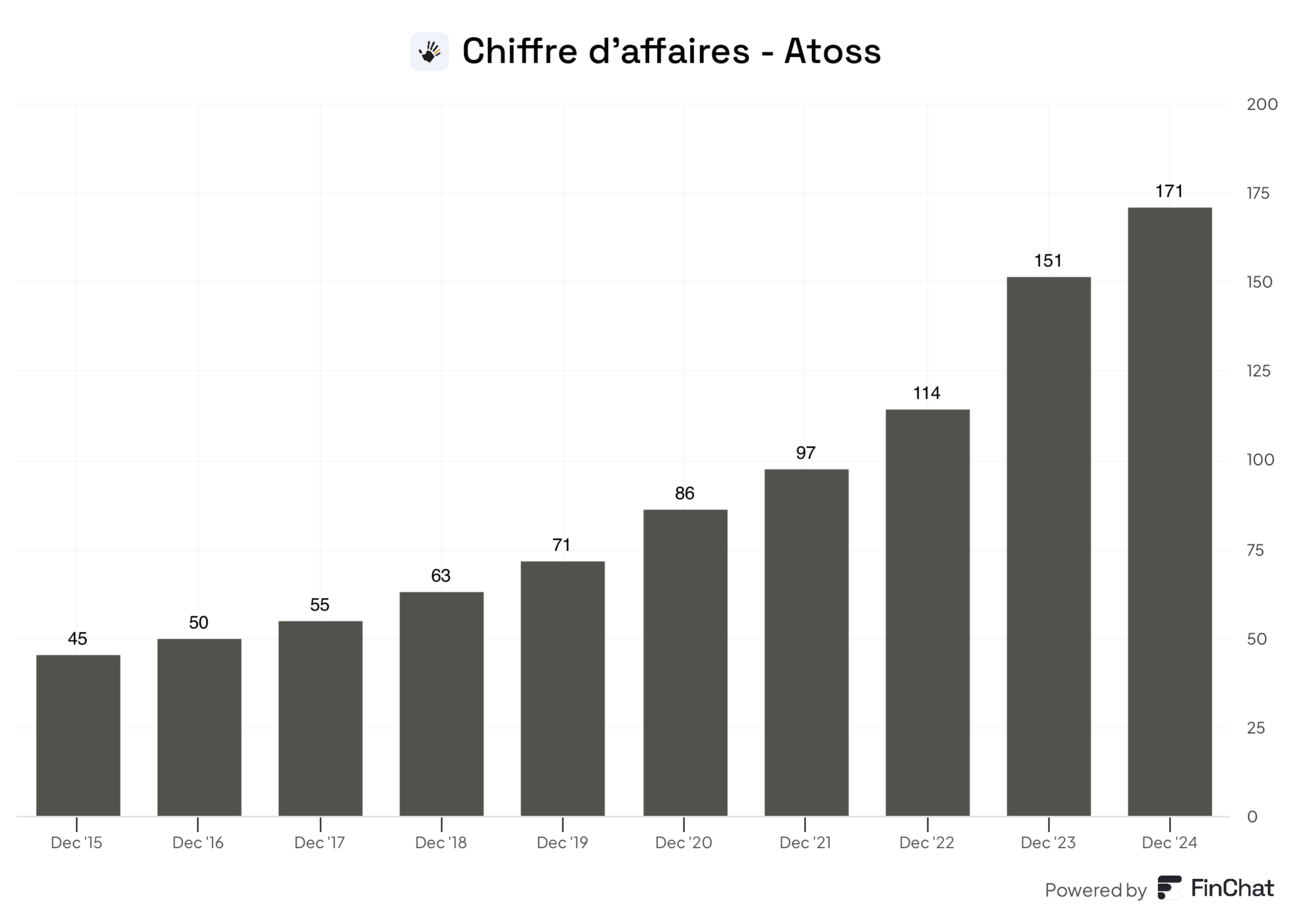

11 - Atoss 🇩🇪

Parmi les valeurs de cette sélection, Atoss se distingue peut-être comme notre dossier favori.

Spécialiste des solutions logicielles de gestion des ressources humaines et de planification des effectifs, principalement dans la région DACH (Allemagne, Autriche, Suisse), Atoss excelle dans l’offre de solutions SaaS basées sur le cloud.

Croissance du chiffre d’affaires - 15.2% par an (10 ans)

Aujourd’hui, la digitalisation croissante des processus RH combinée à la demande pour des solutions flexibles face aux pénuries de main-d’œuvre et aux réglementations strictes (comme la directive européenne sur le suivi du temps de travail) renforce la position stratégique d’ATOSS.

Par ailleurs, le management a annoncé un objectif réaliste de 400 millions d’euros d’ici 2030, ce qui démontre une confiance importante dans la poursuite de la croissance.

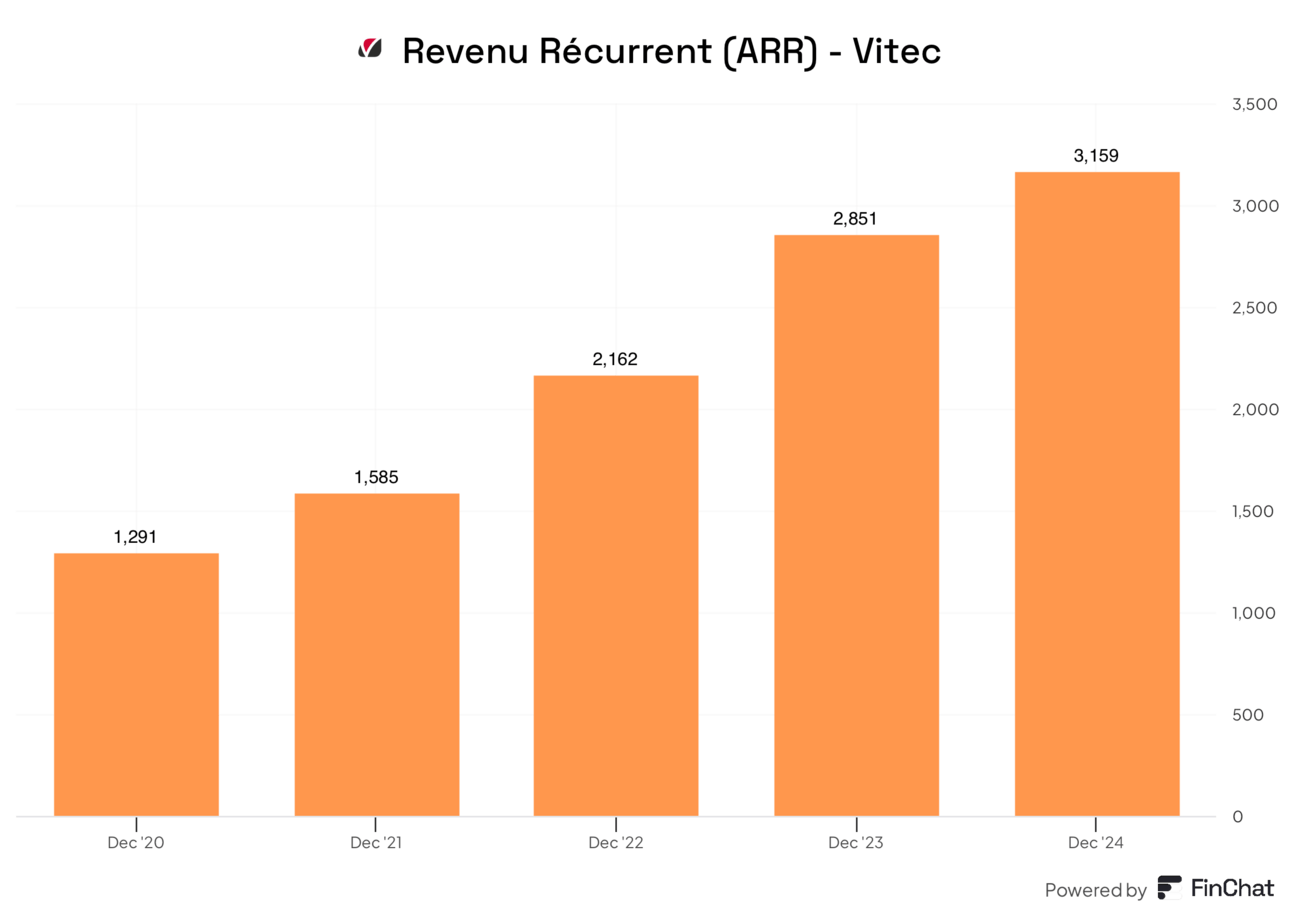

12 - Vitec Software 🇸🇪

Vitec Software* est une entreprise suédoise cotée à Stockholm, qui se positionne comme un acteur clé dans le développement de logiciels spécialisés pour divers secteurs, notamment l’immobilier, la santé, la finance, l’énergie et l’éducation, avec une présence notable en Europe du Nord, aux États-Unis et aux Pays-Bas.

Revenu Récurrent (ARR) - 25% par an (5 ans)

Il faut analyser Vitec comme une entreprise de portefeuilles de logiciels, avec différentes spécialités. Globalement, le dossier profite de la forte demande pour des solutions logicielles verticales (VMS) dans un contexte de transformation numérique accélérée.

*Loris est actionnaire du dossier

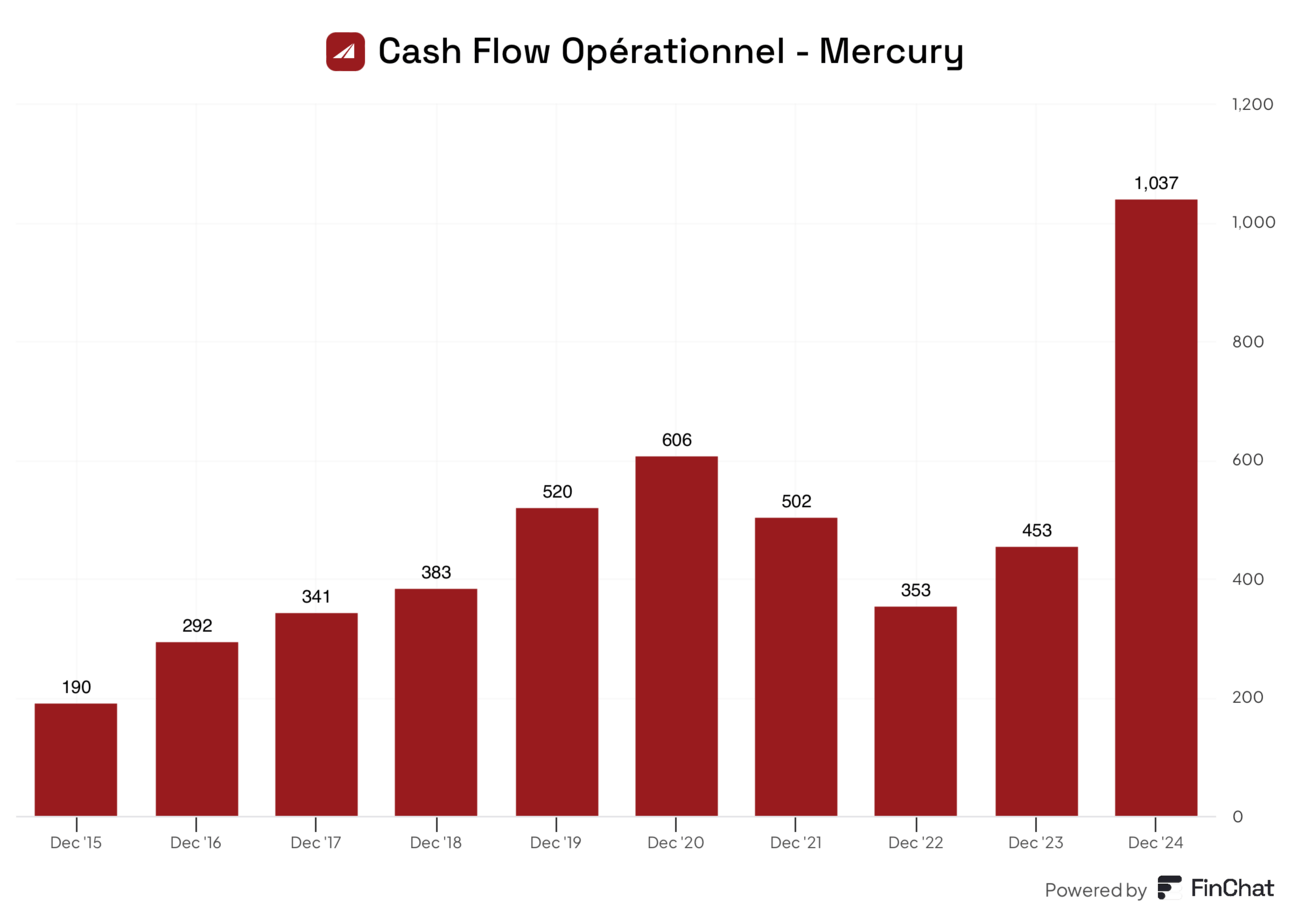

13 - Mercury 🇺🇸

Mercury General Corporation, est un groupe spécialisé dans l’assurance automobile et habitation pour les particuliers, avec une forte présence en Californie, où elle génère environ 80 % de ses primes souscrites.

Aujourd’hui, cette concentration géographique constitue un atout majeur, capitalisant sur un marché à forte demande, mais représente également un risque significatif en raison de l’exposition aux catastrophes climatiques, comme les incendies de forêt.

Croissance du Cash Flow Opérationnel - 20.7% par an (10 ans)

Contrairement à une perception courante, un environnement à risques croissants, qu’il s’agisse de catastrophes naturelles ou d’incertitudes économiques peut bénéficier aux assureurs de qualité. Comme le soulignait Warren Buffett, plus le monde est risqué, plus les primes d’assurance augmentent, permettant aux acteurs bien capitalisés et rigoureux dans leur souscription, comme Mercury General, de tirer parti de cette dynamique.

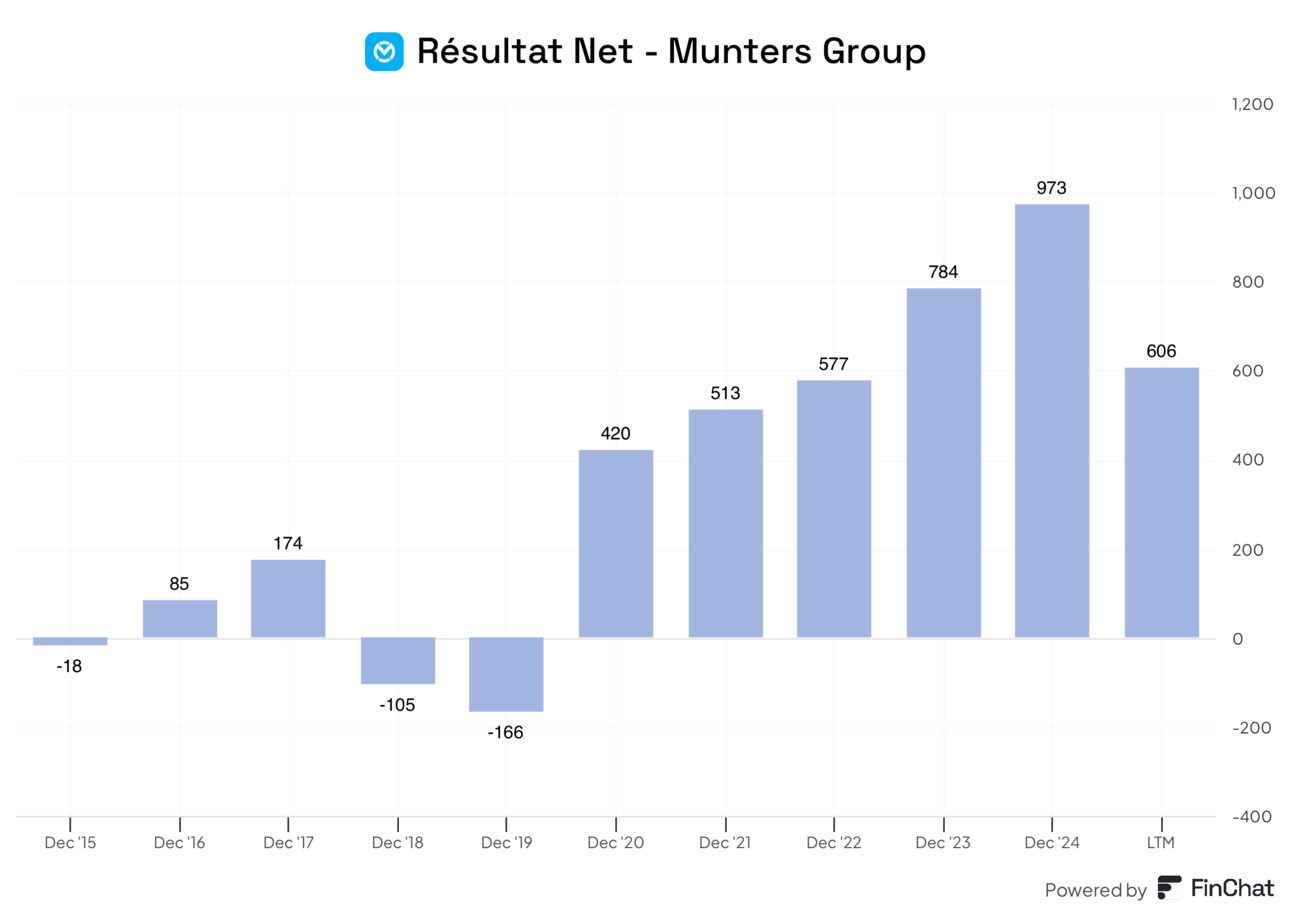

14 - Munters 🇸🇪

Munters Group est un groupe qui se spécialise dans les solutions de traitement de l’air et de contrôle climatique énergétique, avec un accent particulier sur les systèmes de refroidissement pour les data centers, ainsi que sur des applications industrielles et agricoles.

Cette stratégie permet à Munters d’offrir aux investisseurs une exposition directe à la transition énergétique, portée par la demande croissante pour des solutions de refroidissement durables et efficaces, notamment dans le secteur en pleine expansion des data centers, où la consommation énergétique mondiale devrait presque doubler d’ici 2028 !

Voilà pour cette collaboration ! On espère vivement qu’elle vous aura plu.

Pour les plus curieux, Bourseko ont sorti, en début d’année, un excellent dossier complet sur les entreprises les plus qualitatives actuellement.

Vous le trouverez ci-dessous 👇🏼

LE POURBOIRE